定年退職後も、定年延長や再雇用などで、引き続き働く人が増えています。

2025年4月までには企業は以下のいずれかの対策を行う必要があります。

・65歳までの定年延長

・65歳までの継続雇用(延長・再雇用)」

・定年制の廃止

さらに70歳までの就業確保が努力義務となっています。

今後ますます年金を受取りながら働く機会が増えることになります。

では、その場合の税金について説明していきます。

■目次

スポンサーリンク

年金と給与は合計して税金を計算する

給与のみを受け取っている場合には、通常支給時に源泉徴収されているため、確定申告の必要はありません。しかし、年金を受けながら、働いて給与をもらっている場合は、原則として確定申告が必要になります。

申告する場合、公的年金と給与を合算して、(総合課税として)税額を計算します。どちらか一方だけを申告するということはできません。

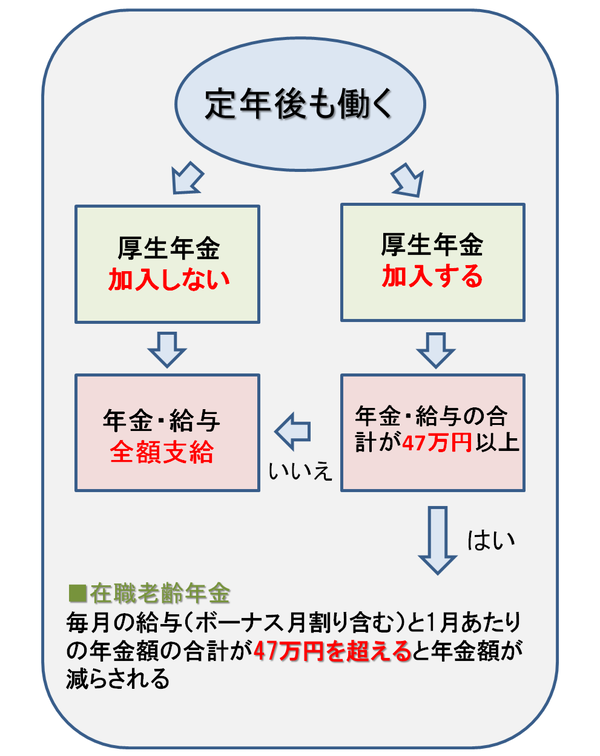

在職老齢年金の仕組み

公的年金をうけながら給与をもらっていると、その合計額により公的年金の支給額が減額される場合があります。この仕組みのことを「在職老齢年金」といいます。

詳細は、年金を受取りながら働きたい(在職老齢年金)をご確認ください。

具体的には公的年金(1月分で計算)と給与(12分割のボーナス含む)の合計額が月47万円を超えると、超えた額の2分の1が支給停止となります。

※2022年(令和4年)の改正で、60歳から65歳未満の方は28万円という制限がなくなり、年齢関係なく47万円に統一されました。

(例)月の収入

・給与30万円(ボーナス12分割含む)

・年金基本月額20万円

(計算式)

(20万円+30万円)-47万円=3万円

3万円×1/2 = 1.5万円(支給停止額)

年金額が20万円→18.5万円と減額になります。

定年退職後の還付金について

定年退職後の翌年は、確定申告することで還付金を受けられる場合があります。

年の途中で退職した場合

源泉徴収は1年分の税金を概算により前払いするものです。誕生月など、年の途中で定年退職した場合、税金は払い過ぎになっている場合があります。

その年中に働かなかった場合、確定申告することで納めすぎた税金が戻ってきます。

退職してすぐに再就職した場合は、前職の源泉徴収票、扶養親族等申告書を再就職先へ提出すれば、新しい勤務先で年末調整を受けられます。確定申告は不要です。

退職金は税金が安くなる

退職金はその性質上、「退職所得控除」が適用され、勤続年数が長いほど税金が安くなる制度です。

退職時に「退職所得の受給に関する申告書」を提出しなかった場合、退職金から一律20.42%の税金が天引きされたままになります。

この納めすぎた税金の還付を受けるためには確定申告が必要です。

退職所得の源泉徴収票を添付することで再計算が行われ、納めすぎた税金が戻ってきます。